Inhoud

- Nederland rijkste land van de wereld

- Na pensionering meer te besteden dan daarvoor?

- AOW- en pensioenleeftijd flexibel voor iedereen is geen onmogelijkheid!

- Nieuwe software verlaagt aanmerkelijk de beheerskosten van o.a. pensioenfondsen

- SAP Nederland is altijd bezig met innovatie ook binnen de pensioenmarkt

- Dure adviseurs pensioenfondsen leveren geen extra rendement op

- Rekenrente wat is dat?

- Goldman Sachs fraudeerde met Nederlands pensioengeld

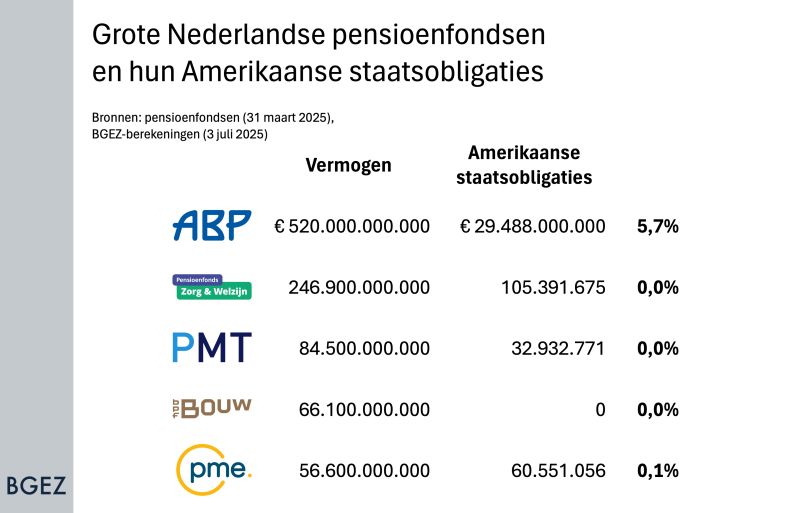

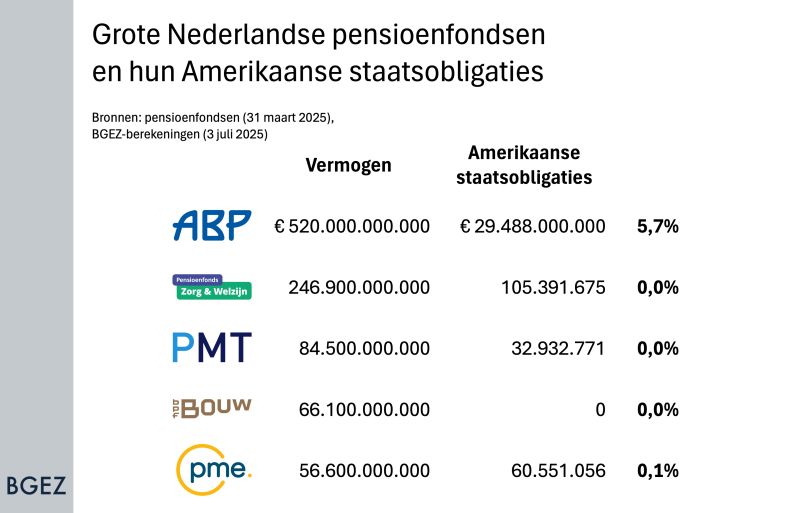

- Beleggen in US staatsobligaties

Nederland rijkste land van de wereld

Nederland is het rijkste land van de wereld. Een overschot op de betalingsbalans en al helemaal geen staatsschuld! En het vermogen van de pensioenfondsen neemt ieder jaar gigantisch toe.

Het vermogen van pensioenfondsen en pensioenverzekeraars is sinds 2008 van 1,1 biljoen euro met ruim 615 miljard euro gegroeid tot 1,7 biljoen euro (1.700 miljard). Dat meldt het CBS (24-2-2016).

Redactie HR-kiosk: Wanneer we daar ook nog de lijfrentes en kapitaalverzekeringen bij optellen, komen we aan het astronomische bedrag van meer dan 2.000 miljard euro aan “pensioengeld”. Dat is ruim € 250.000 per huishouden. (We laten dan nog de meer dan 400 miljard aan spaargeld er buiten)

De positie van de fondsen is aanzienlijk verbeterd door irreële kortingen en premieverhogingen. Wat is dan het probleem bij de pensioenfondsen en verzekeraars die nog nooit zoveel kapitaal hebben gehad? En dan hebben we het nog niet eens over de te hoge beheerskosten van de meeste pensioenfondsen. De verzekeraars met hun woekerpolissen laten we ook voorlopig buiten beschouwing.

Hoeveel belasting moet over die € 2.000 miljard betaald worden? Minstens 30%. Er is dus helemaal geen staatsschuld! Deze vordering wordt gemakshalve niet meegenomen op de balans van de Overheidsschuld.

Bij de vaststelling van de omruilwaarde van de gulden naar de euro besloot Minister Zalm deze vordering niet mee te nemen, omdat dan de gulden te duur zou zijn en dat ten koste zou gaan van de concurrentiepositie. M.a.w. we hebben veel te weinig gekregen voor onze gulden.

Na pensionering meer te besteden dan daarvoor?

Een groep topambtenaren vindt de verdeling scheef: inkomen moet beter gespreid worden over het hele leven. Ze stellen onder meer voor om ouderen zwaarder te belasten. Nederlanders zetten meer geld opzij voor de oude dag dan nodig is. Dat stelt de Studiegroep Duurzame Groei, een club van topambtenaren die advies uitbrengt over toekomstig kabinetsbeleid. Samen met het bezit van een eigen woning met afgeloste hypotheek zorgt dit ervoor dat veel ouderen er warmpjes bijzitten.

De ambtenaren (waarom 'topambtenaren'?) doen een aantal voorstellen voor een betere verdeling van inkomen:

- Versnelde afbouw van de hypotheekrenteaftrek, zodat minder huishoudens zich in de schulden steken en huren aantrekkelijk wordt.

- De manier waarop werknemers pensioen opbouwen moet op de schop. Het huidige pensioensysteem is niet flexibel genoeg om de veranderingen op de arbeidsmarkt en in de maatschappij soepel op te vangen. Met name de doorsneesystematiek ligt onder vuur. Daarbij zijn de premie en de opbouw van alle pensioendeelnemers gelijk: bijvoorbeeld 15 procent van het salaris. Dit leidt ertoe dat jonge werknemers relatief veel premie afdragen, terwijl ouderen te weinig betalen. Jongeren hebben immers hun hele carrière nog voor zich en hun pensioenpremies kunnen langer belegd worden.

- Lang was dit geen probleem, omdat een jongere werknemer vanzelf ouder wordt. Maar de flexibilisering van de arbeidsmarkt ervoor zorgt dat steeds minder jongeren hun hele leven pensioen opbouwen bij één fonds.

- Een oplossing is een zogenoemde ‘persoonlijke pensioenrekening’. Elke werkende draagt dan geen premie af aan een collectief fonds, maar spaart voor zijn eigen beleggingspot.

- De belasting voor AOW-gerechtigden moet omhoog. Momenteel is de gemiddelde belastingdruk voor mensen die AOW ontvangen lager dan voor werkenden. Dit heeft een historische reden: gepensioneerden hadden vroeger een grotere kans op armoede. Maar dat ligt tegenwoordig anders. De kans op armoede onder ouderen is flink gedaald. Door de tarieven voor AOW-gerechtigden en werkenden gelijk te trekken, zijn de belastingen beter verdeeld over de duur van een leven.

- De erf- en schenkbelasting moet omhoog. Door de erfbelasting te verhogen, worden ouderen gestimuleerd om tijdens hun leven al vermogen over te dragen aan jongere generaties. (Bron: Z4, 6 juli 2016)

Redactie HR-kiosk: Enig commentaar is wel op z'n plaats

- Wat het besteden betreft, is onduidelijk of het gaat om bruto of netto inkomens?

- Kan het zijn de ouderen gezien de tijdsperiode waarin zij toen leefden (een stuk) zuiniger waren - velen gingen niet of beperkt met vakantie - zij mede daardoor hypotheken gemakkelijker konden aflossen? En zo ja, is dat een reden hen voor dit zuinige gedrag nu extra te belasten?

- In de afgelopen paar jaren hebben de PvdA bewindslieden op ministerie SZW een record aan inkomensbegrenzingen in diverse regelingen ingebouwd die ook gepensioneerden raken (zie onze subparagraaf). Is dit nog niet genoeg?

- Gepensioneerden met enig kapitaal hebben vaak gespaard via hun bank. Door de lage rente betalen zij al x jaren meer box-3 belasting dan de verkregen rente-inkomsten. Moeten zij naast het betalen van de box-3 belasting andermaal interen?

- Veel ouderen zitten er niet warmpjes bij, bijvoorbeeld personen die langere tijd in het buitenland woonden en in die periode geen AOW hebben opgebouwd. Moet ook voor hen de belasting worden verhoogd, of komen er weer de bekende uitzonderingen?

- Belasting voor gepensioneerden nu verhogen is een hoogst ongelukkig tijdstip vanwege de te verwachten kortingen op de pensioenen, komt bij dat de meeste pensioenfondsen al enkele jaren geen indexatie meer toepassen.

- Overigens is er helemaal geen verschil in het belastingtarief, behoudens het feit dat AOW-ers geen AOW premie betalen.

- De top-ambtenaren zouden zich eens druk moeten maken om de hoge beheerskosten van pensioenfondsen en de ongehoorde kosten die verzekeraars in rekening brengen.

- Veel zogenaamde deskundigen bemoeien zich nu met het wijzigen van ons pensioenstelsel, maar vergeten waar de echte problematiek zit.

- En met "gemiddeld" kunnen we alles verklaren.

AOW- en pensioenleeftijd flexibel voor iedereen is geen onmogelijkheid!

In de Telegraaf van 26-8-2017 werd de opvatting van diverse hoogleraren aangehaald m.b.t een flexibel pensioen, waarbij medewerkers met een zwaar beroep eerder met pensioen kunnen gaan. Economen onderschrijven de noodzaak van een verhoging van de pensioenleeftijd. Daar hoef je niet voor gestudeerd te hebben, wanneer je weet dat de pensioengerechtigde leeftijd al in 1917 op 65 jaar is gesteld. M.a.w. al honderd jaar is die grens niet opgehoogd, terwijl men gemiddeld meer dan 10 jaar ouder is geworden.

Prof. Flip de Kam betoogt dat “een vervroegde AOW (pensionering) voor zware beroepen praktisch niet uitvoerbaar is.” Opmerkelijk omdat de Rotterdamse hoogleraar Jan van Ours in zijn interview met de Telegraaf van 19 mei 2017 zegt dat de “AOW-leeftijd flexibel voor iedereen” kan zijn. Jan van Ours ziet niets in een vaste pensioenleeftijd. Dat een flexibele pensioenleeftijd alleen voor zware beroepen zou moeten gelden, ziet hij ook niet zitten. In dezelfde editie van 19 mei 2017 stellen VNO en MKB werkgevers, dat zij geen generieke VUT regeling wensen en naar individueel maatwerk gekeken moet worden. Maar dat hadden we toch al afgesproken in 2011?

Hoe stel je vast of iemand een zwaar beroep heeft? En stel dat iemand 40 jaren een zwaar beroep heeft gehad en de laatste 5 jaren niet? Zie roep om nieuwe pensioenstelsel. Na het Pensioen Akkoord (Jongerius, Kamp en Wientjes) van 2011 heeft Minister Kamp die toezegging gedaan en is ook in een brief aan de Tweede Kamer bevestigd, dat in 2020 medewerkers (o.a. met een zwaar beroep) met vervroegd pensioen konden gaan. De brief gaat o.a. over de mobiliteitsbonus, de werkbonus en de vitaliteitsregeling.

Redactie HR-kiosk: Elk jaar eerder stoppen dan de officiële pensioendatum betekent 6,5 procent minder AOW, elk jaar later 6,5 procent meer. Andries Bongers heeft in 2011 (tijdens meerdere sessies) al betwijfeld of je zomaar een zwaar beroep kon aanwijzen en vroeg zich toen al af wat de waarde van die brief was en of men zich die toezegging in 2020 nog zou herinneren. Dat laatste is gewoon of meer premie betalen o.a. voor de zware beroepen (verdisconteren in de uurlonen en doorberekenen aan opdrachtgevers) of eerder met pensioen tegen een lagere uitkering. Zowel voor de AOW (basispensioen) als voor het aanvullend pensioen. We moeten naar een individueel pensioenstelsel. Is dat moeilijk of onmogelijk? Nee toch? Gewoon de betaalde premie op werknemer niveau registreren. Er is al jaren software beschikbaar om deze gehele procedure waterdicht te ondersteunen. Maar zelfs de eenvoudige registratie van een verzekerde is voor veel pensioenfondsen al een crime. Kijk ook eens naar de exorbitante beheerskosten van zowel pensioenfondsen, als verzekeringsmaatschappijen.

Als we nou eerst eens beginnen om gewoon onze afspraken na te komen en de beheerskosten sterk verlagen, dan kunnen we gaan bouwen aan een betrouwbaar stelsel

Minister Koolmees geeft een kul-antwoord, dat volledig losstaat van de realiteit

Een hogere rekenrente is geen oplossing om kortingen te voorkomen, vindt het kabinet.

Redactie HR-kiosk: Koolmees komt met een theoretisch kul-verhaal, dat dwars staat op de werkelijkheid. De pensioenfondsen maken al sinds jaar en dag gemiddeld een rendement van 6 tot 7%. Dat is geen voorschot op de toekomst, maar een reële vaststelling van de historie. Omdat de pensioenfondsen noodgedwongen zijn om een rekenrente te hanteren, die ver onder het werkelijke rendement ligt, neemt het vermogen van de pensioenfondsen ieder jaar toe. De enige discussie, die wat mij betreft open staat, is de (te) hoge beheerskosten van de pensioenfondsen, anders zou het rendement nog hoger zijn. Overigens de vrees dat Pensioenfondsen onvoorwaardelijk zouden moeten korten, is ongegrond; op basis van de "gewaardeerde" rekenrente korten veel pensioenfondsen al jaren of indexeren al meer dan 10 jaar niet meer.

Nieuwe software voor o.a. Pensioenfondsen verlaagt aanmerkelijke de beheerskosten

EBCC brengt geheel nieuwe software op de markt dat er voor zorgdraagt dat de data-exchange van de in te voeren gegevens zuiver houdt. De onafhankelijke data-organisatie maakt daarbij onder meer gebruik van informatie uit het Pensioenregister, het

UWV en de Gemeentelijke Basisadministratie.

Redactie HR-kiosk: de kosten van een pensioenfonds bestaan uit de genoemde Pensioenbeheerskosten, dus de uitvoering, eenvoudig gezegd de administratiekosten. Daarboven op komen dan nog de Vermogensbeheerskosten en de Transactiekosten. De totale kosten per deelnemer zijn gemiddeld ruim € 100,00 per jaar.

SAP Nederland is altijd bezig met innovatie, ook binnen de pensioenmarkt

Op dit moment werken we samen met onze partners MSG en EBCC aan een nieuw innovatief pensioen uitvoeringsplatform. Pensioenfondsen zouden aanzienlijk goedkoper en efficienter kunnen werken, waarbij de fondsen op abonnementsbasis betalen voor afgenomen diensten.

Hoe is dit mogelijk?

Opvallend was in 2018 de claim van het it-bedrijf MSG Global Solutions, dat uitvoering goedkoper en efficiënter zou kunnen in een gezamenlijk pensioenplatform, waarbij fondsen op abonnementsbasis betalen. Volgens de initiatiefnemers zouden fondsen zo profiteren van de nieuwste technologie, schaalbaarheid en flexibiliteit. Ook zouden de jaarlijkse kosten naar slechts € 2,50 per deelnemer kunnen worden verlaagd, terwijl de mediaan bij ondernemingspensioenfondsen nu op € 364 per deelnemer ligt.

Dure adviseurs pensioenfondsen leveren geen extra rendement op

Het inhuren van peperdure adviseurs leverde pensioenfondsen afgelopen jaren geen extra rendement op. Dat blijkt uit onderzoek dat economenblad ESB publiceerde. De advieskosten hebben zelfs een negatief effect op de grootte van de pensioenpotten. 'Pensioenfondsen zeggen dat hoge kosten en salarissen noodzakelijk zijn voor hoge rendementen, maar dat blijkt niet uit de cijfers,' zegt econoom David Hollanders van de vakgroep Europese Studies van de Universiteit van Amsterdam. Er is een rare vorm ontstaan. De macht van externe partijen is erg groot, dat zeiden eerder ook

AFM, DNB en toenmalig minister van Sociale Zaken Donner. Het is geen nieuwe discussie

Er is volgens Hollanders eigenlijk geen verband. Vroeger deden de fondsen zelf hun onderzoek, maar sinds het begin van deze eeuw zijn de meeste pensioenfondsen opgeknipt in een klein rompfonds en een grote uitvoerder. Volgens Hollanders beschikken de fondsen zelf niet meer over voldoende kennis en is het daardoor lastig om afscheid te nemen van dure en machtige consultants. Hij vindt dat deelnemers en vakbonden een steuntje in de rug moeten krijgen van minister Koolmees om die salarissen eens onder de loep te nemen. 'Die kosten gaan richting 25 procent van de premies.' De adviseurs geven advies maar verdienen tegelijkertijd grof geld aan deze business, zegt David Hollanders, econoom bij vakgroep Europese Studies van de Universiteit van Amsterdam, die het onderzoek uitvoerde.

Redactie HR-kiosk:'Tegelijkertijd zie je dat pensioenfondsen langzaam maar zeker de regie verliezen, de macht ligt steeds meer in handen bij externe partijen.'

Wat is de rekenrente?

Deelnemers aan pensioenfondsen hebben een extra probleem: de rekenrente voor pensioenfondsen wordt wettelijk vastgesteld door de overheid en De Nederlandsche Bank (DNB). Dat gebeurt aan de hand van de zogenoemde risicovrije rente. Officieel ‘UFR’ geheten (Ultimate Forward Rate). Dat systeem is voor pensioenfondsen ingevoerd begin oktober 2013. Die rente is steeds verder gedaald. De lage rente zorgt ervoor dat de financiële positie van pensioenfondsen verslechtert. Althans v.w.b. de rekenrente, terwijl het rendement op de beleggingen al jarenlang gemiddeld 7% is. Een berekening van de verplichting naar de toekomst op basis van de rekenrente van slechts 1%, geeft een sterk vertekend beeld van de werkelijke financiele situatie. De uitkomst van de berekening op basis van de rekenrente noemen we de dekkingsgraad. Zolang deze onder de 110% uitkomt, mag er niet geindexeerd worden.

De rekenrente is in 2013 vastgesteld op 2,432%. De rente is daarmee fors gedaald ten opzichte van 2012 (2,802%). Inmiddels is de rekenrente echter al jaren verlaagd tot 1% en lager, terwijl de rendementen gemiddeld alleen maar gestegen zijn.

Goldman Sachs fraudeerde met Nederlands pensioengeld

Publicatiedatum: 12 juli 2015

De Amerikaanse belegger Goldman Sachs heeft gefraudeerd met Nederlands pensioengeld. Dat stellen zowel

ABP als Pensioenfonds Vervoer in juridische documenten waaruit MAX in de documentaire Zwarte Zwanen 2 – Schatrijk met uw pensioenpremie citeert. Van die fraude werd geen aangifte gedaan bij justitie. Volgens

ABP en haar belegger APG is dat ‘niet gebruikelijk’ in de pensioenwereld, zo verklaren ze tegenover MAX.

Schikkingsovereenkomst

ABP en andere grote beleggers investeerden tussen 2004 en 2006 bijna 54 miljard dollar in rommelhypotheken die Goldman Sachs uitkoos. Hoeveel miljard

ABP precies voor zijn rekening nam is onbekend.

ABP wil de schade die het door Goldman Sachs leed niet bekend maken. Met Goldman Sachs sprak het grootste Nederlandse pensioenfonds geheimhouding af in een

schikkingsovereenkomst.

ABP maakte in 2013 de schikking bekend, maar meldde toen niet dat Goldman Sachs gefraudeerd had. Het pensioenfonds sprak toen over ‘valse en misleidende beweringen’.

ABP en APG erkennen nu tegenover MAX dat ze Goldman Sachs van fraude beschuldigden. Van die beleggingsfraude werd geen aangifte gedaan. Mede omdat strafvervolging ‘niet zou bijdragen aan het terug claimen van de geleden schade, maar dit zelfs in gevaar zou brengen’, aldus

ABP en APG.

Geheimhouding

Ook Pensioenfonds Vervoer verloor door nalatigheid van Goldman Sachs Asset Management veel geld: 250 miljoen euro. Of het pensioenfonds van de vrachtwagenchauffeurs iets van dat verlies terug kreeg, blijft geheim. Pensioenfonds Vervoer sloot een zelfde geheime schikkingsovereenkomst met Goldman Sachs als

ABP. Daarin ligt vast dat alle bedragen geheim moeten blijven.

MAX citeert in Zwarte Zwanen onder andere uit het rechtbankstuk dat Pensioenfonds Vervoer bij de Londense rechtbank, de High Court of Justice, deponeerde. Het fonds beschuldigt in de dagvaarding de bank van ‘nalatigheid, opzettelijk tekortschieten, fraude of contractbreuk’. Ook verzaakte de bank haar zorgplicht. Daarnaast beschuldigt Pensioenfonds Vervoer Goldman Sachs van ‘proprietary trading’: de vermogensbeheerder speculeerde op waardedaling van beleggingen van het Pensioenfonds om er zelf beter van te worden. In 2006 bracht het pensioenfonds 5,4 miljard euro bij Goldman Sachs onder beheer.

Pensioenfonds Vervoer deed geen aangifte van de strafbare feiten bij justitie. Geen van de betrokken bankiers of verantwoordelijke pensioenfondsmedewerkers heeft zich voor de rechter moeten verantwoorden. Uiteindelijk werd Goldman Sachs als vermogensbeheerder door het pensioenfondsbestuur aan de kant geschoven. Omdat ‘de resultaten niet voldoen aan de verwachtingen van het bestuur’, zo stond in een verklaring.

Goldman Sachs wil in de documentaire geen commentaar geven.

De Nederlandse pensioenwereld doet nog steeds zaken met Goldman Sachs. Minister Dijsselbloem vindt Goldman Sachs een kandidaat voor de begeleiding van de beursgang van staatsbank ABN-Amro.

Beleggingen in staatsobligaties

Pensioenfondsen beleggen in allerlei "producten", zoals industrie, vastgoed, valuta en ook in staatsobligaties. Dat laatste was zonder risico's en leverde het minste op. Bij beleggingen in de industrie zijn de rendementen over een langere periode meestal fors meer, maar je loopt wel risico, wanneer de markt instort. Dan zijn staatsobligaties wel zo veilig. Maar is dat wel zo? Voor een persentage beleggen in staatsobligaties is verplicht (prudent beleggen). Maar als een staa nu eens failliet gaat? Dat kan niet?

Redactie: Waar ging het precies om in de fraude met ABP beleggingen? ABP laat ieder jaar voor miljarden beleggen door Goldman Sachs. Het is verboden voor een belegger om aandelen die zij zelf bezitten aan hun clienten te verkopen, dat nog daar aan toe, maar Goldman Sachs verkocht waardeloze aandelen die zij zelf bezaten aan ABP. Dus regelrechte oplichting! ABP wilde daarvan aangifte doen, maar werd door Goldman Sachs onder druk gezet "of nu een vergoeding accepteren of jarenlange processen". En geheimhouding van de deal op straffe van vervolging.

In 2008 werd het administratekantoor van ABP onder de naam Algemene Pensioengroep (APG) verzelfstandigd.

Het bestuur van APG, met indertijd o.a. Paul Rosenmöller ging daarmee akkoord. En APG bleef zaken doen met Goldman Sachs!